Når det kommer til låntagning, er det vigtigt at forstå de grundlæggende begreber, der bruges i den sammenhæng. Hovedstol, restgæld og låneprovenu er tre centrale termer, der ofte kan forvirre og forveksles.

I denne artikel bliver vi klogere på hver af disse termer, så du er bedre klædt på til at tage et lån. Læs med for definitioner og eksempler på hovedstol, restgæld og låneprovenu.

Hvorfor og hvornår er det vigtigt at kende disse termer?

Forståelse af disse finansielle termer er afgørende, når man overvejer at tage et lån, refinansiere et eksisterende lån eller blot for at have en klar forståelse af ens økonomiske situation. At kende forskellen mellem hovedstol, restgæld og låneprovenu kan med andre ord hjælpe dig med at træffe informerede beslutninger, der kan spare dig for penge i det lange løb. Det er ligeledes vigtigt at kende forskel på begreberne, når man begynder at betale af på et lån.

Lad os starte med at se på, hvad hovedstol betyder.

Hvad er hovedstol?

Hovedstol refererer til det oprindelige beløb, som en person låner fra en bank eller en anden finansiel institution plus eventuelle gebyrer i forbindelse med oprettelse af lånet. I modsætning til restgæld bliver hovedstolen ikke mindre som der betales af på lånet. Du beregner hovedstolen ved at sammenlægge lånets oprindelige størrelse med diverse oprettelsesgebyrer.

Eksempel

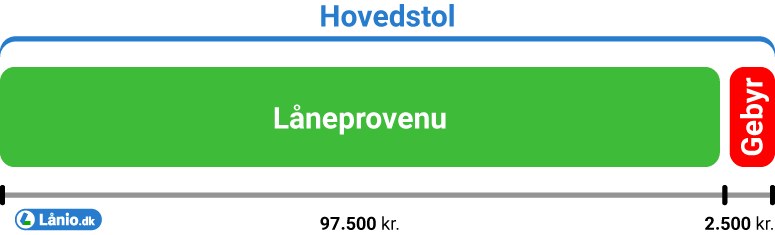

Hvis du har taget et billån på 97.500 kroner og lånet har kostet 2.500 kroner i gebyrer, vil hovedstolen være på 100.000 kroner. Som der betales af på lånet, forbliver hovedstolen konstant, da begrebet refererer til lånets oprindelige størrelse inklusiv gebyrer. Se nedenstående visualisering:

Efter at have fået en bedre forståelse af hovedstolen, så lad os se på hvad låneprovenu betyder.

Hvad er låneprovenu?

Låneprovenu refererer til det beløb, en låntager faktisk modtager, efter at långiveren har trukket eventuelle gebyrer eller omkostninger fra hovedstolen. Dette er det beløb, du rent faktisk har til rådighed at bruge eller investere efter gebyrer. Se også ovenstående visualisering for en grafisk fremstilling af forskellen på hovedstol og låneprovenu.

Eksempel

Hvis du tager et personligt lån på 50.000 kroner, men långiveren trækker 2.000 kroner i gebyrer, vil dit låneprovenu være 48.000 kroner.

Hvad er restgæld?

Restgæld på et lån er det beløb, der stadig skyldes lånet. Sagt på en teknisk måde er forskellen mellem hovedstolen og det samlede beløb, der er blevet betalt tilbage. Restgælden tager hensyn til renter og gebyrer, der er blevet tilføjet over tid. Lad os tage et eksempel.

Eksempel

Hvis du har taget et boliglån på 1 million kroner og har betalt 200.000 kroner tilbage over et par år, vil din restgæld være 800.000 kroner plus eventuelle renter, der er blevet tilføjet.

Hvordan er de tre begreber forbundet?

Disse tre begreber er tæt forbundet og spiller en afgørende rolle i lånets livscyklus. Hovedstolen fastsætter grundlaget for hvor meget der skal betales for et lån, låneprovenuet repræsenterer det faktiske beløb, der er til rådighed for låntager efter oprettelse, og restgælden viser progressionen i tilbagebetalingen af lånet.

Lad os tage et eksempel på hvordan de tre begreber hænger sammen.

Eksempel

Hvis en person tager et lån på 100.000 kroner med et oprettelsesgebyr på 2.000 kroner, vil hovedstolen være 102.000 kroner. Modtageren låner 100.000 kroner efter fradrag af gebyrer - dette er låneprovenuet. Efterhånden som låntager betaler lånet tilbage, vil restgælden blive mindre, reflekterende den del af hovedstolen, der endnu ikke er blevet afviklet.

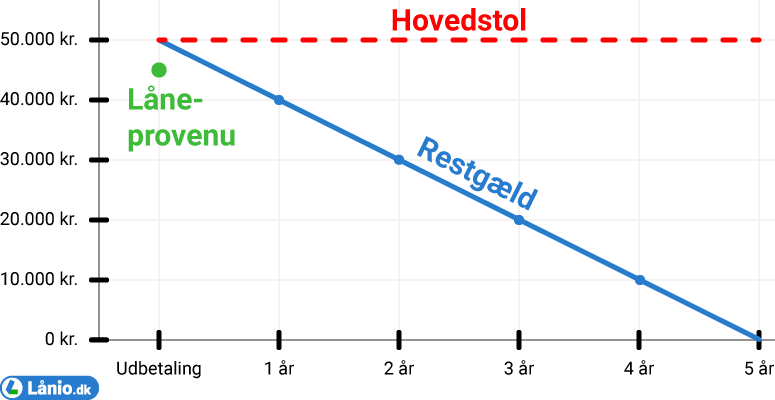

Visualisering af sammenhæng mellem de tre begreber

Det kan være lettere at forstå økonomiske termer, når de er grafiske. Derfor har vi lavet denne visualisering, der beskriver sammenhængen mellem de tre begreber

- Den røde stiplede linje repræsenterer hovedstolen, som er konstant over tid.

- Den grønne stiplede prik repræsenterer låneprovenuet, som også er konstant, men lavere end hovedstolen på grund af oprettelsesgebyrer.

- Den blå linje repræsenterer restgælden, som starter ved hovedstolens værdi og gradvist falder over tid, da låntager betaler lånet tilbage.

Dette giver en klar visuel repræsentation af, hvordan de tre begreber interagerer over tid i en låns livscyklus.

Eksempler på hovedstol, restgæld og låneprovenu

Lad os tage et par eksempler mere, så det er helt klart hvad de tre begreber betyder.

Boligkøb:

- Hovedstol: Du tager et boliglån på 2 millioner kroner for at købe et hus. Derudover betaler du 40.000 kroner i gebyrer for lånet. Hovedstolen er 2.040.000 kroner - både når lånet oprettes og som der betales af på lånet.

- Låneprovenu: Låneprovenuet er de 2 millioner som banken stiller til rådighed, når lånet er oprettet.

- Restgæld: Efter at have betalt 500.000 kroner over 5 år, er din restgæld 1.500.000 kroner plus de akkumulerede renter. Hvis der er akkumuleret 50.000 i renter, vil restgælden være 1550.000 kroner.

Bilkøb:

- Hovedstol: Du tager et billån på 250.000 kroner for at købe en ny bil. Der er et oprttelsesgebyr på 2000 kroner. Hovedstolen er altså 252.000 kroner.

- Låneprovenu: Låneprovenuet er de 250.000 som banken stiller til rådighed efter at have godkendt lånet.

- Restgæld: Efter at have betalt 100.000 kroner over 2 år, er din restgæld 150.000 kroner plus de akkumulerede renter.

Disse eksempler illustrerer, hvordan hovedstol, låneprovenu og restgæld fungerer i forskellige scenarier. Det er vigtigt at huske, at renter og gebyrer kan variere afhængigt af långiveren og lånetypen, så det er altid en god idé at læse det med småt og forstå alle detaljer i din låneaftale.

Vi håber, at denne tekst har givet dig en klarere forståelse af begreberne. At navigere i den finansielle verden kan ofte virke overvældende, men med den rette viden i hånden kan du træffe informerede beslutninger, der kan gavne din økonomiske fremtid. Husk altid at undersøge og stille spørgsmål, når du overvejer at tage et lån. Sådan sikrer du bedst, at du får et lån, der er fornuftigt på kort og på lang sigt. Vi ønsker dig alt det bedste med at finde det rette lån!

Find flere af vores dybdegående privatøkonomi-guides her:

- Alle banker i Danmark: De bedste, de værste og de største

- Hvad betyder rådighedsbeløb, og hvor stort bør det være?

- Rentefradrag i 2023-2024: Hvad er det, og hvordan beregner man det (med eksempel)

- Gældsfaktor: Alt hvad du behøver at vide

- Refinansiering af lån med bedre rentesats

- Gældsbrev: Hvad er det, og hvordan kan man drage fordel af det?

- 6 sparetips til hverdagen: Spar penge med disse lette tricks

- Sådan organiserer du dit husholdningsbudget

- Nominel og effektiv rente