Vores mission er at hjælpe dig med at træffe klogere finansielle beslutninger. Selvom vores service er gratis, bliver vi kompenseret af vores samarbejdspartnere, hvis du optager et lån, du har ansøgt gennem os. Uanset hvad er vores guides, information og kundeservice alt sammen designet til at tilbyde troværdig hjælp til dig for at du kan træffe det bedste valg til dine behov. Læs mere om hvordan vi tjener penge og vores redaktionelle integritet.

Ansøg om nyt billån til udbetaling og finansiering

Et billån er nødvendigt, hvis du står i den situation, at du har brug for en bil, og du ikke har kapitalen til at betale bilen kontant. Et billån giver dig frihed til at kunne få dækket dit behov, uden du på nuværende tidspunkt skal have kapital liggende til købet.

Er du flyttet, har du fået nyt job eller er familien er blevet større? Så kan det være en god løsning at tage et lån til et køb af en bil. Et billån kan foretages med eller uden udbetaling, og der er forskellige omkostninger forbundet med lånetyperne. Derfor er det en god ide at skabe sig et overblik, før du skriver under.

- Ansøg om nyt billån til udbetaling og finansiering

- Billån med eller uden udbetaling

- Hvad koster et billån?

- 3 fundamentale faktorer ved et låns løbetid

- Hvordan ser renten ud på billån?

- Forstå ÅOP, når du skal finde bilfinansiering

- Hvad skal jeg være opmærksom på?

- Billån hos forhandler, finansieringsselskab eller bank?

- Kan jeg låne til køb af en brugt bil?

- Oftest stillede spørgsmål ved billån

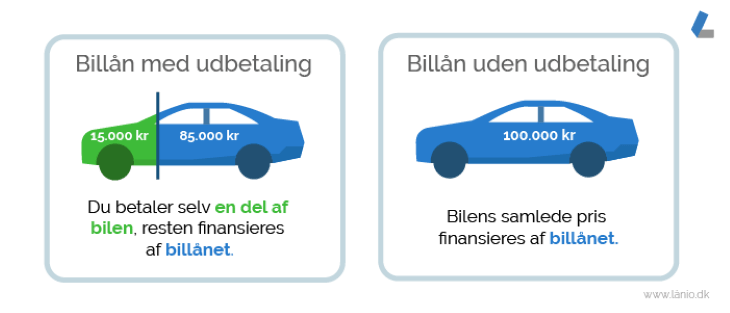

Billån med eller uden udbetaling

Et billån kan ved lånets oprettelse finansieres på to måder: Med eller uden udbetaling. Hvis du vælger at finansiere din bil med udbetaling, vil det i sidste ende være billigere, da du får lavere renteomkostninger, og det samlede lånebeløb nedsættes, hvilket kan være en fordel hvis eksempelvis også har brug for lån til kørekort.

Princippet for et billån er, at jo mere du indskyder i udbetaling, jo billigere bliver lånet. Låner du fx. 100.000 kr. med 15.000 kr. i udbetaling, nedsættes lånebeløbet, da du selv har betalt 15.000 kr. under etableringen.

Hvis du tilpasser lånebeløb og låneperiode i vores billån beregner, kan du få et hurtigt overslag på hvilke udgifter, du kan forvente.

Fordele og ulemper ved billån uden udbetaling:

- Den største fordel er, at du ikke behøver nogen form for opsparing for at få fingrene i din drømmebil - om den er ny eller brugt. Der kan derfor være fordele ved at vælge et billån uden udbetaling, da banken finansierer din udbetaling for dig. Du behøver derfor ingen økonomisk forberedelse forud for optagelsen af lånet.

- Ulempen er, at der er strengere krav til at blive kreditgodkendt. Vælger du et billån uden udbetaling, bliver din månedlige ydelse højere, da dit lånebeløb også er højere. Hvor højt afhænger af størrelsen på dit lånebeløb og lånets løbetid.

Om du skal vælge med eller uden udbetaling afhænger derfor af, hvor mange penge du har til rådighed på din konto. Overvej derfor på forhånd, om du er villig til at lægge en udbetaling for at nedsætte billånets samlede omkostninger.

Hvad koster et billån?

Et billån har flere omkostninger, som samlet udgør tilbagebetalingsbeløbet. Dette tal viser dig, hvad du til sidst har betalt for at låne pengene. Herunder forsøger vi at afklare, hvilke faktorer der spiller ind, når du i beslutningsprocessen skal finde det optimale lån, så du kan få forudsætningerne for at finde det billigste billån.

Her kan du se et eksempel på, hvad dit billån vil koste dig hos tre fiktive låneudbydere. Renter og stiftelsesomkostninger tager udgangspunkt i tre eksisterende billån med månedlige betalinger og en løbetid på 5 år. I vores eksempel lånes der 75.000 kr. til tre forskellige, faste renter.

| Faktorer | Bilforhandler | Finansieringsselskab | Bank |

|---|---|---|---|

| Lånebeløb | 75.000 kr. | 75.000 kr. | 75.000 kr. |

| Rente | 3,45% | 7,3% | 5,6% |

| Stiftelsesomkostninger | 9.000 kr. | 750 kr. | 2.000 kr. |

| ÅOP | 8,4% | 7,75% | 6,76% |

| Samlet tilbagebetaling | 91.453 kr. | 90.139 kr. | 88.165 kr. |

De opstillede eksempler er vejledende. Det er muligt, du vil få tilbudt andre lånevilkår.

I eksemplet har bilforhandleren den laveste rente, men de højeste stiftelsesomkostninger, hvilket får bilforhandlerens lånetilbud til at have den højeste ÅOP på 8,40% og det højeste tilbagebetalingsbeløb, som er på 91.453 kr.

Finansieringsselskabet har den højeste rente på lånet, men stiftelsesomkostningerne er de laveste af de tre udbydere. Dette får finansieringsselskabets lånetilbud til at have en ÅOP på 7,75% og et tilbagebetalingsbeløb på 90.139 kr.

Banken har i dette eksempel det billigste lån. Bankens tilbud har en rente på 5,60% og stiftelsesomkostninger på 2.000 kr. Dette giver den laveste ÅOP på 6,76% og det mindste tilbagebetalingsbeløb på 88.165 kr.

3 fundamentale faktorer ved et låns løbetid

Vi har her samlet de fundamentale faktorer, der afgør hvilken løbetid du skal vælge. Inden du vælger, er det en god idé at vurdere følgende:

- Hvor lang tid du regner med at have bilen.

- Hvor mange kilometer du regner med at køre.

- Bilens værdiforringelse efter ejerskabet.

Er du i tvivl om bilens værdiforringelse, så kontakt din bilforhandler, inden du optager et lån. Hvis du optager et billån med en løbetid, der er længere end bilens levetid, skal du være opmærksom på, at du stadig skal afdrage på billånet, når du måske har købt en ny bil. Vælg derfor løbetiden ud fra, hvor lang tid du regner med at have bilen.

Sørg altid for at vælge et lån, der er realistisk, og som du kan tilbagebetale. Vi anbefaler altid, at du følger 90%-reglen og vælger et lån, der maksimalt udgør 90% af din årsindkomst. Har du allerede et eksisterende lån, kan Lånio hjælpe dig med at omlægge dit billån og samle dine lån ét sted med et samlelån. At ansøge om et lån med en medansøger kan forbedre din sandsynlighed for godkendelse og kan endda give mere favorable vilkår end at ansøge alene.

Er du fortsat i tvivl om prisen på dit lån, kan du læse Forbrugerrådets guide: Lån: Sådan gennemskuer du prisen.

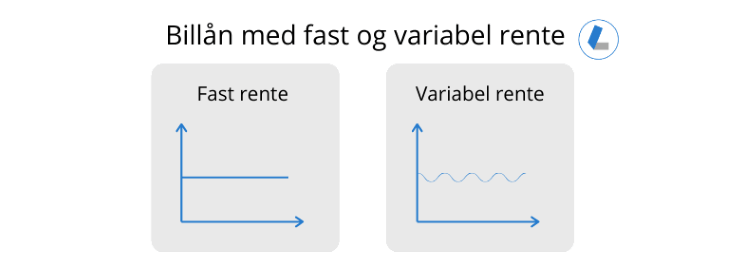

Hvordan ser renten ud på billån?

Når du optager et billån, tilbyder nogle låneudbydere, at det kan oprettes med to forskellige typer renter:

- Fast rente

- Variabel rente

Det er vigtigt at overveje, hvilken type rente der passer bedst til din økonomiske situation. Forskellen ligger i rentesatsen samt rentens stabilitet. Herunder forklarer vi forskellen på de to rentetyper. Svaret er, at den bedste rente er den, du føler passer bedst til din økonomi.

Fast rente

Optager du et billån med en fast rente, betyder det, at billånet har samme rente i hele lånets løbetid. Du skal derfor ikke bekymre dig, hvis renten pludselig stiger, da du er garanteret samme, faste rente. Du afdrager derfor med en fast ydelse.

Rentesatsen er som udgangspunkt højere ved et fastforrentet billån, fordi du ikke løber nogen risiko. Den eneste ulempe ved en fast rente er, at du ikke får gavn af, hvis renten eventuelt falder.

Variabel rente

Vælger du et billån med en variabel rente, kan din månedlige ydelse variere i takt med, at renten enten stiger eller falder. Du ved derfor ikke med sikkerhed, hvad din månedlige ydelse kommer til at være, eller hvad billånet i sidste ende vil komme til at koste dig.

Som udgangspunkt er et billån med en variabel rente billigere i rentesatsen end et billån med fast rente. Hvis din økonomi har plads til forandring, kan et variabelt billån give dig en fordelagtig lav rente.

Forstå ÅOP, når du skal finde bilfinansiering

ÅOP er en forkortelse for årlige omkostninger i procent. Det vil sige alle lånets udgifter og gebyrer er medregnet - ikke kun renten. ÅOP er dit redskab til at forstå de samlede udgifter ved optagelse af lån.

ÅOP dækker alle omkostninger, der kan forekomme i et lån, bl.a.:

- Etableringsomkostninger

- Administrationsomkostninger

- Renter

- Uforudsete udgifter

ÅOP er altid angivet som en procentsats - jo lavere ÅOP, jo billigere er finansieringen af din bil. Et eksempel er, at hvis dit billåns ÅOP er 10%, betyder det, at de årlige omkostninger ved lånet udgør 10% af lånets samlede pris.

Bemærk, at ÅOP’en bliver lavere, hvis du forlænger løbetiden på lånet. Det betyder, at dine udgifter strækkes over en længere periode. Men vær opmærksom: Lånet bliver ikke nødvendigvis billigere. Forlænges løbetiden betaler du lånets renter og gebyrer i længere tid, hvilket øger billånets ydelse og samlede omkostninger.

Hvad skal jeg være opmærksom på?

Der er forskellige omkostninger forbundet med et billån. Ligesom ÅOP kan det være nye begreber, som man ikke har hørt før. Her får du en forklaring på dit låns ydelse og ekstra udgifter, der opstår i forbindelse med dit lån.

Billånets ydelse

Ydelsen er en lille del af lånet, du tilbagebetaler hver termin, som oftest er hver måned. Den bliver bestemt af det samlede lånebeløb, renter og gebyrer. Størrelsen på ydelsen afhænger derudover også af, hvor længe du vil betale af på dit billån, også kaldet lånets løbetid.

Ekstra udgifter

Der er ofte flere tillægsgebyrer, der øger lånets omkostninger. Ikke alle billån er ens, og nogle låneudbydere kan have ekstra udgifter, når du optager et lån hos dem. Derfor kan det være en god idé at tjekke, hvad der står med småt, så du ikke bliver overrasket.

Inden du takker ja til dit lån, så stil følgende tre spørgsmål:

- Er der et oprettelsesgebyr i forbindelse med etablering af billånet?

- Er der månedlige/årlige gebyrer?

- Er der administrationsomkostninger?

Husk på, at en låneudbyder er en forretning. De vil gerne tjene penge på at have dig som kunde. Det er derfor vigtigt altid at læse samtlige informationer, du modtager, inden du optager dit lån. Her kan Lånio.dks låneplatform give dig både tryghed og gennemsigtighed i processen, da samtlige oplysninger altid angives ved et lånetilbud og du derfor nemt og sikkert at sammenligne lån.

Inden man låner, skal man altid tænke sig om, man må aldrig impulsivt optage et lån. Det vil sige, at hvis man eksempelvis skal have en ny mobiltelefon, så bør man selv kunne spare op til den. Det kan betyde, at man så ikke får den nyeste model, men det er bedre end at optage lån. Er det derimod en stor investering, man skal låne til, det kan være bil, båd, hus m.v., så skal man også her have en stor opsparing. Så inden du låner, så brug altid 2 uger som tænkepause, inden du siger endeligt ja til lånet. På den måde undgår du impulsive køb, som du måske ikke har brug for. Lav altid et budget som indeholder en tvungen opsparing, så vil du opnå en sundere økonomi.

Billån hos forhandler, finansieringsselskab eller bank?

Nu hvor du står til at skulle finansiere dit bilkøb, hvor skal du så gøre det? Du kan finansiere bilkøbet direkte hos bilforhandleren, gennem et finansieringsselskab eller hos banken. Det kan være svært at få overblik over, hvorfor du skal vælge det ene eller det andet. Her kan du få hjælp til beslutningen.

Bilforhandler

Hvis du optager dit billån direkte hos bilforhandleren, vil det set attraktivt ud med en lav rente. Det vil se rigtig godt ud, men der vil ofte komme ekstra omkostninger med i lånet som stiftelsesgebyr og administrationsomkostninger.

Hvis du optager dit billån direkte hos bilforhandleren, vil det set attraktivt ud med en lav rente. Det vil se rigtig godt ud, men der vil ofte komme ekstra omkostninger med i lånet som stiftelsesgebyr og administrationsomkostninger.

Fordelen ved at låne hos bilforhandleren vil ofte være, at du kan forhandle dig frem til en bedre serviceaftale. Derved får du en sikkerhed i forbindelse med bilens drift.

Finansieringsselskab

Hos finansieringsselskaber vil det være nemmest at sammenligne forskellige lånetilbud. Hvis du er villig til at indhente tilbud og sammenligne tilbud, kan du vurdere, hvilket tilbud der er bedst for dig uden at bevæge dig udenfor.

Hos finansieringsselskaber vil det være nemmest at sammenligne forskellige lånetilbud. Hvis du er villig til at indhente tilbud og sammenligne tilbud, kan du vurdere, hvilket tilbud der er bedst for dig uden at bevæge dig udenfor.

Her er renter og omkostninger meget forskellig fra udbyder til udbyder, og det er derfor vigtigt at kigge på alle omkostninger i lånet.

Bank

Dine lånemuligheder hos banken afhænger oftest af din kreditværdighed. Hvis du har en god kreditværdighed hos din bank, vil du kunne forhandle dig frem til gode betingelser for dit billån. Hvis din kreditværdighed derimod ikke er særlig god, vil renten og omkostningerne i dit billån ofte være højere. Hvis du står akut og har brug for en bil, vil et billån hos banken måske ikke være den bedste løsning for dig, da det kan have en længere process.

Dine lånemuligheder hos banken afhænger oftest af din kreditværdighed. Hvis du har en god kreditværdighed hos din bank, vil du kunne forhandle dig frem til gode betingelser for dit billån. Hvis din kreditværdighed derimod ikke er særlig god, vil renten og omkostningerne i dit billån ofte være højere. Hvis du står akut og har brug for en bil, vil et billån hos banken måske ikke være den bedste løsning for dig, da det kan have en længere process.

Kan jeg låne til køb af en brugt bil?

På Lånio.dk kan du låne til køb af både ny og brugt bil, mc lån, lån til campingvogn og meget andet. Hvis du ønsker at spare penge på dit billån, kan en brugt bil være en mulighed. Brugte biler er ofte billigere at finansiere, da bilens salgsværdi normalt er lavere. Det betyder, at du skal låne færre penge, og at udgifterne vil være mindre.

Du skal ved bilfinansieringen være opmærksom på, at det ikke nødvendigvis er billigt at købe en brugt bil i det lange løb. Der kan opstå uforudsete værkstedsregninger, da der kan være behov for flere reparationer på en gammel bil. Vælg derfor en brugt bil, hvis du ønsker en mere kortsigtet løsning og ikke regner med at beholde bilen mange år i fremtiden.

Rentesatsen ved finansiering af nye biler er ofte lavere end ved brugte. Årsagen er, at bankens sikkerhed for at få pengene igen er større, da nye bilers salgsværdi er højere end brugte bilers. Derfor afhænger den bedste løsning oftest af, hvor længe du forventer at have bilen.

Tjek hvilke andre projekter du kan finansiere med Lånio.dk.

Oftest stillede spørgsmål ved billån

Ja, det kan du godt. Hos Lånio.dk kan du låne til både leasing og køb af bil.

Hos Lånio.dk kan du låne til køb af bil både privat og til erhverv i form af et erhvervslån. Til erhverv kan du låne til både gule plader og papegøjeplader. Få styr på, hvad du skal vælge her.

Ja. Hos Lånio.dk kan du låne til køb både hos privat sælger og bilforhandler.

Nej. Hos Lånio.dk kan du ikke tage et billån, hvis du er registreret i RKI/Experian. Hvis du er i tvivl, om du er registreret i RKI, kan du tjekke her.